Versicherung für Gründer - die richtige Versicherung finden

Hier findest Du wichtige Infos und Entscheidungshilfen bei der richtigen Auswahl einer Versicherung als Unternehmer.

Inhaltsverzeichnis

Versicherungen für Gründer

Bedeutung und Notwendigkeit von Versicherungen für Gründer

Versicherungen stellen einen entscheidenden Schutzmechanismus für jedes Unternehmen dar, insbesondere für Start-ups und ihre Gründer. Die Bedeutung und Notwendigkeit von Versicherungen für Gründer kann nicht hoch genug eingeschätzt werden. In den frühen Phasen eines Unternehmens, wenn Ressourcen oft knapp sind und der finanzielle Spielraum gering ist, kann ein unvorhergesehenes Ereignis – etwa ein Rechtsstreit, ein Unfall oder Schaden an Betriebsvermögen – verheerende Auswirkungen haben. Eine geeignete Versicherung kann solche Risiken abfedern und dazu beitragen, die finanzielle Belastung zu minimieren, wenn solche Ereignisse eintreten sollten.

Es gibt verschiedene Arten von Versicherungen, die für Existenzgründer von Bedeutung sein können. Dazu gehören

- Betriebshaftpflichtversicherung

- Berufshaftpflichtversicherung

- Sachversicherung

- Betriebsunterbrechungsversicherung

- Rechtsschutzversicherung

- Kranken- und Unfallversicherung

Jede dieser Versicherungen bietet Schutz vor bestimmten Risiken und kann je nach Art des Unternehmens, seiner Größe, Branche und anderen Faktoren mehr oder weniger relevant sein.

Risikomanagement für Gründer

Risikomanagement ist ein Schlüsselthema für Gründer und gehört zu den zentralen Aufgaben in der Gründungs- und Wachstumsphase eines Start-ups. Es umfasst die Identifizierung, Bewertung und Priorisierung potenzieller Risiken sowie die Entwicklung von Strategien, um diese Risiken zu mindern und auf unvorhersehbare Ereignisse vorbereitet zu sein.

Die Identifizierung von Risiken ist der erste und grundlegende Schritt im Risikomanagementprozess. Die potenziellen Risiken für ein Start-up sind vielfältig und können aus verschiedenen Quellen stammen. Rechtliche Risiken könnten zum Beispiel aus Vertragsverletzungen, Verstößen gegen gesetzliche Anforderungen oder Rechtsstreitigkeiten mit Kunden, Lieferanten oder Mitarbeitern entstehen. Finanzielle Risiken könnten durch unvorhergesehene Kosten, Forderungsausfälle oder Wechselkursschwankungen hervorgerufen werden.

Operationale Risiken könnten sich aus Betriebsunfällen, Diebstahl oder Vandalismus ergeben. Ein Beispiel wäre ein Produktionsausfall durch eine defekte Maschine oder ein Datendiebstahl durch eine IT-Sicherheitsverletzung. Strategische Risiken könnten mit Geschäftsentscheidungen zusammenhängen, wie beispielsweise der Einführung eines neuen Produkts oder dem Eintritt in einen neuen Markt, die sich letztendlich als nachteilig erweisen könnten.

Um diese Risiken effektiv zu managen, ist es entscheidend, eine umfassende Risikobewertung durchzuführen, die es ermöglicht, potenzielle Gefahren zu identifizieren, die das Unternehmen bedrohen könnten. Dazu gehört auch das Verständnis der Auslöser und möglichen Auswirkungen dieser Risiken.

Nach der Identifizierung der Risiken folgt deren Bewertung und Priorisierung. Dies erfordert eine Einschätzung der potenziellen Auswirkungen und der Wahrscheinlichkeit jedes Risikos. Zum Beispiel könnte ein Rechtsstreit, der zu hohen Kosten führen und das Unternehmensimage schädigen könnte, als hohes Risiko eingestuft werden, während das Risiko einer geringfügigen Betriebsstörung, die schnell behoben werden kann, als niedrig eingestuft werden könnte.

Auf Basis dieser Bewertung können Entscheidungen über die Priorisierung der Risiken getroffen werden. Die Risiken, die die größte Bedrohung für das Unternehmen darstellen, sollten am dringendsten angegangen werden.

Versicherungen spielen bei der Risikominderung eine zentrale Rolle. Sie bieten einen finanziellen Schutzschirm gegen die potenziellen Kosten, die aus den identifizierten Risiken resultieren könnten. So könnte beispielsweise eine Betriebshaftpflichtversicherung die Kosten für Schäden abdecken, die durch Betriebsunfälle entstehen, während eine Berufshaftpflichtversicherung Schutz gegen Ansprüche Dritter aufgrund von beruflichen Fehlern bieten könnte.

Es ist bekannt, dass Versicherungen, obwohl sie einen wesentlichen Bestandteil der Risikominderung darstellen, nicht alle Risiken abdecken können. Es ist daher wichtig, proaktive Maßnahmen zur Risikominderung zu ergreifen. Das könnte zum Beispiel bedeuten, robuste IT-Sicherheitssysteme zu implementieren, um Cyber-Risiken zu mindern, oder eine gründliche Due Diligence bei Geschäftsentscheidungen durchzuführen, um strategische Risiken zu mindern.

Trotzdem bieten Versicherungen eine wesentliche Absicherung gegen unvorhergesehene Ereignisse. Sie können dazu beitragen, die finanzielle Belastung und Unsicherheit zu verringern, die mit potenziellen Risiken verbunden ist, und somit die langfristige Stabilität und das Überleben des Unternehmens sicherstellen.

Betriebshaftpflichtversicherung für Gründer

Definition und Bedeutung der Betriebshaftpflichtversicherung

Die Betriebshaftpflichtversicherung ist eine grundlegende Versicherung, die jedes Unternehmen, unabhängig von seiner Größe oder Branche, benötigt. Sie schützt das Unternehmen vor den finanziellen Auswirkungen von Schadensersatzansprüchen, die aus Personen- oder Sachschäden entstehen können, die im Zusammenhang mit der betrieblichen Tätigkeit stehen. Das bedeutet, wenn Dein Unternehmen oder Deine Mitarbeiter während der Ausübung ihrer Aufgaben Schaden verursachen, deckt die Betriebshaftpflichtversicherung die daraus resultierenden Kosten.

Mögliche Szenarien, in denen eine Betriebshaftpflichtversicherung benötigt wird

Nehmen wir an, Du betreibst ein Café und ein Kunde rutscht auf dem nassen Boden in der Nähe der Theke aus und bricht sich den Arm. In diesem Fall würde die Betriebshaftpflichtversicherung die Kosten für die medizinische Behandlung und etwaige Schmerzensgeldansprüche des Kunden übernehmen. In einem anderen Szenario könntest Du ein Softwareentwicklungsunternehmen betreiben und einer Deiner Mitarbeiter könnte versehentlich einen Laptop eines Kunden beschädigen. Auch hier würde die Betriebshaftpflichtversicherung die Kosten für die Reparatur oder den Ersatz des beschädigten Geräts übernehmen.

Überlegungen bei der Auswahl einer Betriebshaftpflichtversicherung

Die Auswahl der passenden Betriebshaftpflichtversicherung erfordert sorgfältige Überlegungen. Neben dem Preis sind auch andere Faktoren wie die Höhe der Deckungssumme, also der maximale Betrag, den die Versicherung im Schadensfall auszahlt, und die Art der Risiken, die abgedeckt sind, von Bedeutung. Darüber hinaus sollte man die Höhe des Selbstbehalts, also des Betrags, den man im Schadensfall selbst tragen muss, sowie eventuelle Ausschlüsse in der Police berücksichtigen.

Berufshaftpflichtversicherung für Gründer

Definition und Bedeutung der Berufshaftpflichtversicherung

Die Berufshaftpflichtversicherung ist eine spezielle Form der Haftpflichtversicherung, die insbesondere für Dienstleistungs- und Beratungsunternehmen von Bedeutung ist. Sie bietet Schutz vor den finanziellen Folgen von Schadensersatzansprüchen, die durch berufliche Fehler verursacht wurden. Dies können beispielsweise Planungs-, Beratungs- oder Überwachungsfehler sein. Die Berufshaftpflichtversicherung deckt dabei sowohl die Kosten für den eigentlichen Schadensersatz als auch die Kosten für die Rechtsverteidigung.

Mögliche Szenarien, in denen eine Berufshaftpflichtversicherung benötigt wird

Ein typisches Szenario könnte sein, dass ein Architekturbüro einen Bauplan mit einem schwerwiegenden Fehler erstellt. Dies führt dazu, dass der Bau verzögert wird und zusätzliche Kosten entstehen. Oder ein Steuerberater macht einen Fehler bei der Steuererklärung eines Kunden, wodurch dieser eine hohe Nachzahlung leisten muss. In beiden Fällen würde die Berufshaftpflichtversicherung die Kosten für den Schadensersatz und die Rechtsverteidigung übernehmen.

Überlegungen bei der Auswahl einer Berufshaftpflichtversicherung

Bei der Auswahl einer Berufshaftpflichtversicherung solltest Du eine Reihe von Faktoren berücksichtigen. Dazu gehören die Höhe der Deckungssumme, die Art der abgedeckten Risiken und die Höhe des Selbstbehalts. Zudem solltest Du prüfen, ob die Versicherung auch die Kosten für die Rechtsverteidigung übernimmt und ob sie auch passive Rechtschutzfunktionen beinhaltet, also den Schutz vor unberechtigten Forderungen.

Sachversicherung für Gründer

Definition und Bedeutung der Sachversicherung

Die Sachversicherung ist ein Überbegriff für eine Reihe von Versicherungen, die das Eigentum des Unternehmens vor Schäden schützen. Dazu gehören beispielsweise die Gebäudeversicherung, die Inhaltsversicherung und die Elektronikversicherung. Sie bieten Schutz vor Schäden durch Feuer, Einbruchdiebstahl, Leitungswasser, Sturm, Hagel und andere Gefahren. Sie decken dabei sowohl die Kosten für die Reparatur oder den Ersatz des beschädigten Eigentums als auch die Kosten für Aufräumarbeiten und weitere damit verbundene Kosten.

Mögliche Szenarien, in denen eine Sachversicherung benötigt wird

Ein typisches Szenario könnte ein Brand in Deinem Betriebsgebäude sein, der einen erheblichen Teil der Betriebseinrichtung zerstört. Oder ein Einbruch, bei dem teure Bürogeräte gestohlen werden. In beiden Fällen würde die Sachversicherung die Kosten für den Wiederaufbau bzw. den Ersatz der gestohlenen Geräte sowie für die damit verbundenen Aufräumarbeiten übernehmen.

Überlegungen bei der Auswahl einer Sachversicherung

Bei der Auswahl einer Sachversicherung solltest Du eine Reihe von Faktoren berücksichtigen. Dazu gehören der Wert des Betriebsvermögens, die Art der Risiken, denen es ausgesetzt ist, und der Umfang der Deckung. Du solltest auch die Höhe der Selbstbeteiligung und die Höhe der Erstattung im Schadensfall berücksichtigen. Zudem sollte überprüft werden, ob die Versicherung auch indirekte Schäden abdeckt, beispielsweise Betriebsunterbrechungsschäden, die durch einen Sachschaden verursacht werden.

Betriebsunterbrechungsversicherung für Gründer

Definition und Bedeutung der Betriebsunterbrechungsversicherung

Die Betriebsunterbrechungsversicherung schützt Dein Unternehmen vor den finanziellen Folgen einer vorübergehenden Betriebsunterbrechung, die durch einen versicherten Sachschaden verursacht wurde. Diese deckt dabei die fortlaufenden Kosten, die auch während der Betriebsunterbrechung anfallen, wie beispielsweise Löhne und Gehälter, Mieten und Leasingraten. Zudem ersetzt sie den entgangenen Gewinn während der Unterbrechungszeit.

Mögliche Szenarien, in denen eine Betriebsunterbrechungsversicherung benötigt wird

Ein typisches Szenario könnte ein Brand in Deinem Betriebsgebäude sein, der dazu führt, dass der Betrieb für mehrere Wochen eingestellt werden muss. Während dieser Zeit fallen weiterhin Fixkosten an, und es werden keine Einnahmen erzielt. Die Betriebsunterbrechungsversicherung würde in diesem Fall die fortlaufenden Kosten und den entgangenen Gewinn ersetzen.

Überlegungen bei der Auswahl einer Betriebsunterbrechungsversicherung

Bei der Auswahl einer Betriebsunterbrechungsversicherung solltest Du auch hier ein paar Faktoren berücksichtigen. Dazu gehören die Höhe Deiner Fixkosten, die voraussichtliche Dauer einer möglichen Betriebsunterbrechung und der Umfang der Deckung. Du solltest auch die Höhe der Selbstbeteiligung und die Höhe der Erstattung im Schadensfall berücksichtigen. Zudem solltest Du prüfen, ob die Versicherung auch die Kosten für die Wiederherstellung des Betriebs und für Maßnahmen zur Schadensminderung abdeckt.

Rechtsschutzversicherung für Unternehmen

Definition und Bedeutung

Die Rechtsschutzversicherung für Unternehmen bietet Schutz vor den finanziellen Risiken, die mit Rechtsstreitigkeiten verbunden sind. Sie deckt dabei die Kosten für Anwälte, Gerichte und Gutachter sowie die Kosten des Gegners im Falle einer Niederlage. Sie bietet Schutz in verschiedenen Rechtsbereichen, beispielsweise im Arbeitsrecht, Vertragsrecht, Steuerrecht und vielen anderen.

Mögliche Szenarien, in denen eine Rechtsschutzversicherung benötigt wird

Ein typisches Szenario könnte ein Streit mit einem Lieferanten über die Qualität der gelieferten Ware sein, der vor Gericht ausgetragen wird. Oder ein Rechtsstreit mit einem ehemaligen Mitarbeiter über die Kündigungsbedingungen. In beiden Fällen würde die Rechtsschutzversicherung die Kosten für den Rechtsstreit übernehmen.

Überlegungen bei der Auswahl einer Rechtsschutzversicherung Bei der Auswahl einer Rechtsschutzversicherung für Dein Unternehmen solltest Du eine Reihe von Faktoren berücksichtigen. Dazu gehören der Umfang der Deckung, also in welchen Rechtsbereichen und in welchem Umfang die Versicherung Schutz bietet, die Höhe der Deckungssumme, die bestimmt, bis zu welchem Betrag die Versicherung Leistungen erbringt, und die Höhe der Selbstbeteiligung. Du solltest auch prüfen, ob die Versicherung auch eine telefonische Rechtsberatung und andere zusätzliche Leistungen anbietet.

Kranken- und Unfallversicherung für Gründer

Definition und Bedeutung der Kranken- und Unfallversicherung

Die Kranken- und Unfallversicherung bietet Schutz vor den finanziellen Risiken, die mit Krankheiten und Unfällen verbunden sind. Die Krankenversicherung deckt dabei die Kosten für medizinische Behandlungen, Medikamente und Krankenhausaufenthalte. Die Unfallversicherung bietet Schutz bei Unfällen, sowohl im Beruf als auch in der Freizeit, und deckt dabei die Kosten für medizinische Behandlungen, Rehabilitation und eventuelle Invaliditätsleistungen.

Bedeutung der Kranken- und Unfallversicherung für Gründer

Für Gründer ist die Kranken- und Unfallversicherung besonders wichtig, da sie oft eine hohe persönliche Verantwortung für das Gelingen ihres Start-ups tragen und daher eine längere Krankheit oder ein Unfall erhebliche finanzielle Folgen haben kann. Die Kranken- und Unfallversicherung bietet in diesem Fall finanziellen Schutz und ermöglicht es dem Gründer, sich voll und ganz auf seine Genesung zu konzentrieren.

Überlegungen bei der Auswahl einer Kranken- und Unfallversicherung

Bei der Auswahl einer Kranken- und Unfallversicherung sind einige Dinge zu beachten. Dazu gehören der Umfang der Deckung, also welche Leistungen von der Versicherung übernommen werden, die Höhe der Selbstbeteiligung, also der Betrag, den Du selbst bei einem Schaden tragen müsstest, und die Höhe der Prämie. Zudem solltest Du prüfen, ob die Versicherung auch Leistungen für alternative Heilmethoden und Präventionsmaßnahmen anbietet.

Auswahl der richtigen Versicherungen für Dein Unternehmen

Die Entscheidung, welche Versicherungen für Dein Unternehmen am besten geeignet sind, kann komplex sein. Du musst eine Vielzahl von Punkten berücksichtigen und eine Balance zwischen den Kosten der Versicherung und dem Schutz finden, den sie bietet.

Zusammenfassung - Versicherung für Gründer

Faktoren, die bei der Entscheidung über Versicherungen zu berücksichtigen sind

Die Art des Geschäfts, welches Du betreibst, ist einer der entscheidenden Kriterien bei der Auswahl der richtigen Versicherungen. Die speziellen Risiken variieren je nach Branche und Geschäftsmodell. Zum Beispiel kann ein Technologie-Startup eine Cyberversicherung benötigen, um sich vor Risiken wie Datenverlust oder -diebstahl zu schützen, während ein Bauunternehmen eine umfassende Haftpflichtversicherung benötigt, um potenzielle Ansprüche für Arbeitsunfälle oder Schäden an der Baustelle abzudecken.

Die Anzahl der Mitarbeiter, die Größe des Betriebs, die geografische Lage und das Vermögen des Unternehmens sind weitere Faktoren, die bei der Auswahl der Versicherungen zu berücksichtigen sind. Darüber hinaus ist die finanzielle Situation des Unternehmens von Bedeutung. Ein Startup mit begrenzten Ressourcen könnte sich entscheiden, nur die wesentlichen Versicherungen abzuschließen und mit zunehmendem Wachstum und stabilen Einkommen weitere Policen hinzuzufügen.

Verständnis der Versicherungspolicen

Versicherungspolicen sollten immer gründlich gelesen werden um diese zu verstehen und um sicherzustellen, dass diese die notwendige Deckung bieten. Dazu gehört das Verständnis des Deckungsumfangs, der Ausschlüsse, der Deckungslimits und die Höhe der Selbstbeteiligung. Du solltest auch die spezifischen Bedingungen der Police kennen, wie zum Beispiel die Anforderungen zur Meldung von Schäden und zur Schadensminderung. Wir empfehlen immer, einen Versicherungsmakler oder -berater hinzuzuziehen, um sicherzustellen, dass Du alle Punkte der Police verstanden hast.

Tipps für den Vergleich von Versicherungsangeboten

Bei dem Vergleich von Versicherungsangeboten solltest Du nicht nur den Preis berücksichtigen, sondern auch die Deckung, den Service und die Zuverlässigkeit des Versicherers. Es ist dabei hilfreich, Online-Vergleichsportale zu nutzen, Kundenbewertungen zu lesen und Angebote von mehreren Versicherungsanbietern einzuholen. Du solltest Dir auch die Zeit nehmen, die Angebote gründlich zu prüfen und Fragen zu stellen, um sicherzustellen, dass Du das Angebot vollständig verstanden hast und dass es Deinen Bedürfnissen entspricht.

Häufige Fehler, die bei der Auswahl von Versicherungen zu vermeiden sind

Es gibt einige häufige Fehler, die Unternehmen bei der Auswahl von Versicherungen machen. Dazu gehört die Fokussierung auf den Preis auf Kosten der Deckung, die Unterschätzung von Risiken und die Vernachlässigung bestimmter Arten von Versicherungen. Zudem ist es auch ratsam, die Versicherungen regelmäßig zu überprüfen und anzupassen, um sicherzustellen, dass diese den sich ändernden Bedürfnissen und Risiken des Unternehmens entsprechen.

Empfehlungen und nächste Schritte

Abschließend sollte Versicherungsschutz als integraler Bestandteil der Geschäftsstrategie eines jeden Startups betrachtet werden. Der nächste Schritt besteht darin, die spezifischen Risiken des Unternehmens zu bewerten und die am besten geeigneten Versicherungen auszuwählen. Dabei sollte bedacht werden, dass es besser ist, proaktiv zu handeln und sich frühzeitig gegen potenzielle Risiken abzusichern, anstatt auf ein unerwartetes Ereignis unvorbereitet zu reagieren. Eine solide Versicherungsstrategie trägt dazu bei, den Erfolg und das Wachstum des Unternehmens langfristig zu sichern.

Zusammengefasst ist es für Startups / Existenzgründer / Gründer von entscheidender Bedeutung, ein gründliches Risikomanagement durchzuführen und die passenden Versicherungen abzuschließen. Dazu gehört die Identifizierung der spezifischen Risiken, denen das Unternehmen ausgesetzt ist, das Verständnis der Versicherungspolicen und das regelmäßige Überprüfen und Anpassen der Versicherungen.

Wir empfehlen generell, sich von einem unabhängigem Versicherungsspezialisten wie einem Versicherungsmakler beraten zu lassen!

Tipps und News für Gründer

Weitere interessante Themen im Gründerblog

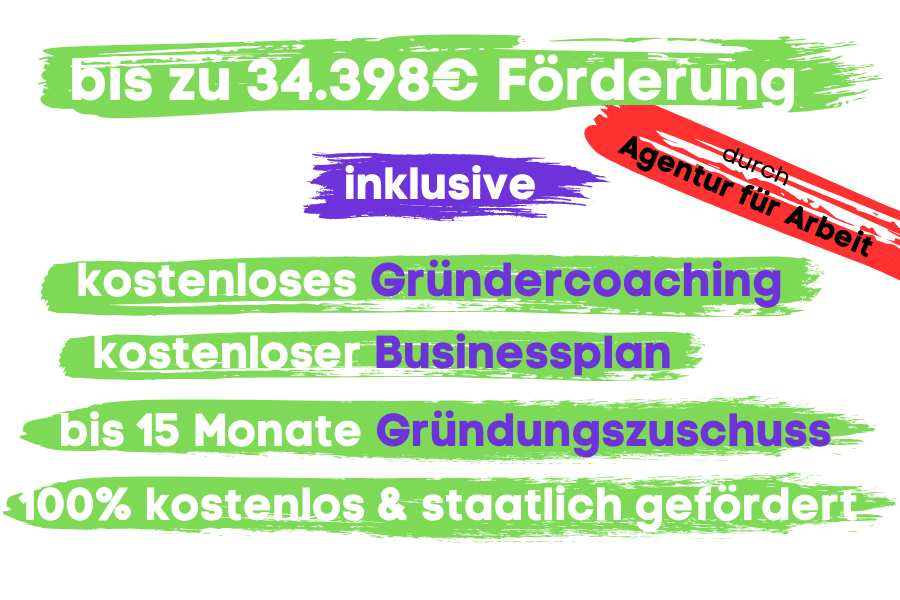

Du möchtest Dich Selbstständig machen?

Dann sicher Dir jetzt Dein attraktives Gründerpaket – von Gründungsexperten entwickelt und von vielen Gründern empfohlen.