Förderung und Zuschüsse für Kleinunternehmen

Du hast ein Kleinunternehmen und suchst nach Möglichkeiten, Dein Geschäft finanziell zu stärken? Dann ist dieser Leitfaden genau das Richtige für Dich! Wir zeigen Dir, welche Förderungen und Zuschüsse Dir zur Verfügung stehen und wie Du sie für Dein Unternehmen nutzen kannst. Von staatlichen Förderprogrammen über regionale Zuschüsse bis hin zu branchenspezifischen Unterstützungen – es gibt eine Vielzahl von Optionen, die Deinem Business den entscheidenden Schub geben können.

Wir helfen Dir, den Überblick zu behalten, die passenden Fördermittel zu identifizieren und die Antragsprozesse zu verstehen. Mit den richtigen Informationen und Tipps ausgestattet, kannst Du die finanzielle Basis Deines Kleinunternehmens stärken und Deine unternehmerischen Ziele schneller erreichen.

Inhaltsverzeichnis

Welche finanzielle Unterstützung können Kleinunternehmen erhalten?

Kleinunternehmen können von einer Vielzahl von Förderprogrammen profitieren. Das Hauptinstrument der Gründungs- und Unternehmensförderung sind Darlehen zu günstigen Konditionen, auch bekannt als „Förderdarlehen“. Diese Darlehen zeichnen sich durch günstige Zinsen, lange Laufzeiten und oft eine rückzahlungsfreie Anlaufphase aus.

Aber das ist noch nicht alles. Es gibt auch nicht rückzahlbare Zuschüsse, Beteiligungen und Bürgschaften. Diese Unterstützungsmaßnahmen werden sowohl vom Bund, den Ländern als auch von der Europäischen Union angeboten.

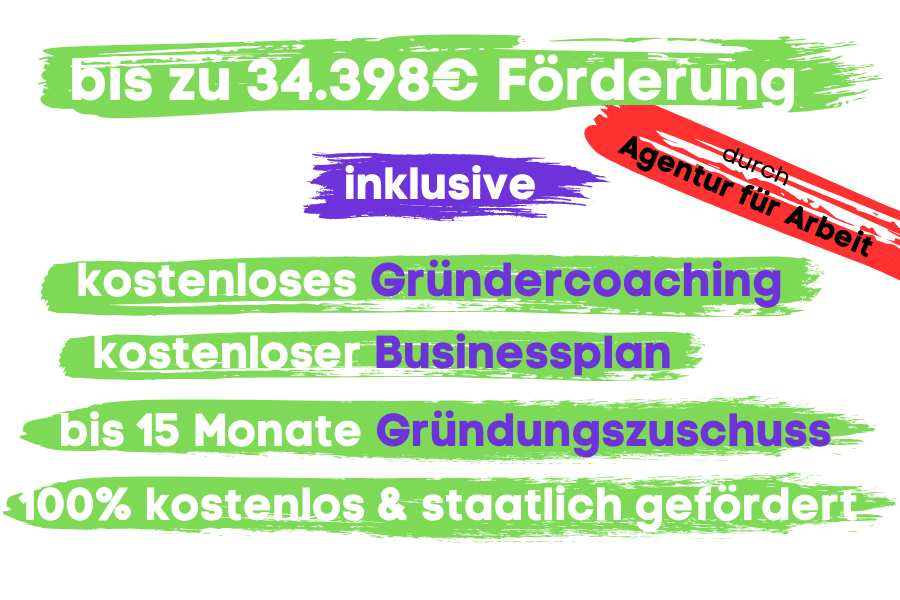

Staatliche Förderung für das Kleinunternehmen - geht das?

Ja, das geht definitiv! Der Staat hat ein großes Interesse daran, die Wirtschaft anzukurbeln und Arbeitsplätze zu schaffen. Daher gibt es zahlreiche staatliche Förderprogramme, die speziell für Kleinunternehmen und Existenzgründer entwickelt wurden. Diese Programme sind darauf ausgerichtet, die finanzielle Belastung für Start-ups zu verringern und ihnen den Weg in die Selbstständigkeit zu erleichtern. Hierbei wird empfohlen, sich frühzeitig über die verschiedenen Optionen zu informieren und die Anträge korrekt auszufüllen, um von diesen Vorteilen zu profitieren.

Was sind die allgemeinen Kriterien zur Beantragung eines Zuschusses?

Die Kriterien zur Beantragung eines Zuschusses können je nach Programm und Region variieren. In der Regel müssen Existenzgründer jedoch einen Geschäftsplan (Businessplan) vorlegen, der die Rentabilität des Unternehmens zeigt. Darüber hinaus können auch andere Dokumente wie Marktanalysen, Finanzprognosen und persönliche Qualifikationen erforderlich sein.

Du solltest auch berücksichtigen, dass einige Programme speziellere Anforderungen haben können, wie z.B. die Schaffung von Arbeitsplätzen oder die Einführung innovativer Technologien.

An welcher Stelle können Kleinunternehmen Fördermöglichkeiten beantragen?

Kleinunternehmer können Fördermöglichkeiten bei verschiedenen staatlichen und regionalen Stellen beantragen. Eine der bekanntesten Institutionen ist die KfW-Bank, die eine Vielzahl von Förderprogrammen für Existenzgründer und Kleinunternehmen anbietet.

Darüber hinaus gibt es auch regionale Förderbanken und Institutionen, die spezielle Programme für lokale Unternehmen anbieten. Es ist hilfreich, sich an Beratungsstellen oder Branchenverbände zu wenden, um detaillierte Informationen über die verfügbaren Fördermöglichkeiten zu erhalten. Hier werden teilweise auch erfahrene Fördermittelberater empfohlen.

Förderprogramme für Kleinunternehmer und Existenzgründer

Wie können Förderprogramme Kleinunternehmen und Existenzgründer unterstützen?

Es gibt verschiedene Förderprogrammen, die speziell für Kleinunternehmer und Existenzgründer entwickelt wurden. Einige der bekanntesten Programme sind das ERP-Kapital für Gründung, der ERP-Gründerkredit – StartGeld und der ERP-Digitalisierungs- und Innovationskredit.

Diese Programme bieten nicht nur finanzielle Unterstützung, sondern auch Beratung und Schulung, um den Erfolg des Unternehmens zu gewährleisten.

Zuschuss vs. Darlehen: Welche Option ist für Kleinunternehmen am besten?

Die Entscheidung zwischen Zuschuss und Darlehen hängt von den individuellen Bedürfnissen und Zielen des Kleinunternehmens ab. Ein Zuschuss ist eine finanzielle Unterstützung, die nicht zurückgezahlt werden muss. Es ist ideal für Unternehmen, die eine sofortige finanzielle Entlastung benötigen und keine zusätzlichen Schulden aufnehmen möchten. Zuschüsse können jedoch oft mit bestimmten Bedingungen und Anforderungen verbunden sein, wie z.B. der Schaffung von Arbeitsplätzen oder der Durchführung bestimmter Projekte.

Ein Darlehen hingegen ist eine geliehene Summe, die mit Zinsen zurückgezahlt werden muss. Der Vorteil von Darlehen, insbesondere von Förderdarlehen, ist, dass sie oft zu günstigen Konditionen angeboten werden, wie z.B. niedrige Zinsen und lange Laufzeiten. Darlehen können flexibler sein und größere Summen zur Verfügung stellen, aber sie erhöhen auch die finanzielle Belastung des Unternehmens.

Für viele Kleinunternehmen kann eine Kombination aus Zuschüssen und Darlehen die beste Lösung sein, um sowohl sofortige finanzielle Unterstützung zu erhalten als auch langfristige Investitionen zu tätigen.

Wie funktioniert die Beantragung eines Förderdarlehens?

Die Beantragung eines Förderdarlehens kann je nach Programm und Institution variieren. In der Regel müssen Existenzgründer einen detaillierten Geschäftsplan vorlegen, der die Rentabilität und Nachhaltigkeit des Unternehmens zeigt. Dieser Plan sollte Marktanalysen, Finanzprognosen und Informationen über das Managementteam enthalten.

Einige Programme können auch zusätzliche Dokumente wie Steuererklärungen, Bilanzen oder persönliche Finanzinformationen verlangen. Daher solltest Du im Vorfeld alle Anforderungen sorgfältig prüfen, damit alle Unterlagen vollständig und korrekt sind.

Gibt es auch spezielle Förderprogramme für Existenzgründer?

Ja, es gibt spezielle Förderprogramme, die ausschließlich für Existenzgründer entwickelt wurden. Einige dieser Programme sind das EXIST-Gründerstipendium, das EXIST-Forschungstransfer und der High-Tech Gründerfonds.

Diese Programme bieten nicht nur finanzielle Unterstützung, sondern auch wertvolle Ressourcen wie Mentoring, Schulung und Zugang zu Netzwerken. Sie sind darauf ausgerichtet, sich den Herausforderungen zu widmen, denen sich Existenzgründer gegenübersehen, und ihnen zu helfen, ihre Geschäftsideen erfolgreich umzusetzen.

Wie können Kredite, Bürgschaften und Beteiligungsfinanzierungen Kleinunternehmen unterstützen?

Kredite bieten Kleinunternehmen die notwendige Liquidität, um Investitionen zu tätigen, Betriebskosten zu decken oder Wachstumspläne zu finanzieren. Bürgschaften hingegen sind Sicherheiten, die von Dritten (z.B. Bürgschaftsbanken) angeboten werden, um das Risiko für Kreditgeber zu verringern und die Kreditvergabe zu erleichtern.

Beteiligungsfinanzierungen ermöglichen es Unternehmen, Kapital durch den Verkauf von Unternehmensanteilen zu beschaffen. Das kann eine gute Option für Unternehmen sein, die keinen zusätzlichen Schulden aufnehmen möchten oder größere Summen benötigen.

Staatliche Fördermittel und die Rolle des Bundes

Durch verschiedene Ministerien und Institutionen bietet der Bund eine Vielzahl von Förderprogrammen und -initiativen an, um die Wirtschaft zu stärken und Arbeitsplätze zu schaffen. Diese Programme sind darauf ausgerichtet, die Herausforderungen zu adressieren, denen sich Kleinunternehmen gegenübersehen, und ihnen zu helfen, erfolgreich zu wachsen.

Kann die Investition in ein Kleinunternehmen durch Bundesmittel gefördert werden?

Ja, es gibt mehrere Bundesprogramme, die darauf ausgerichtet sind, Investitionen in Kleinunternehmen zu fördern. Einige dieser Programme bieten direkte finanzielle Unterstützung, während andere indirekte Vorteile wie Steuererleichterungen, Schulungen oder Beratungsdienste bieten. Wir empfehlen, sich über die verschiedenen verfügbaren Optionen zu informieren und die zu wählen, die am besten zu den Bedürfnissen und Zielen des Unternehmens passt.

Was sind die wichtigsten Förderprogramme durch das Bundesministerium für Kleinunternehmen und KMU?

Das Bundesministerium für Wirtschaft und Klimaschutz (BMWK) bietet eine Vielzahl von Förderprogrammen für Kleinunternehmen und KMU an. Einige der bekanntesten Programme sind das ERP-Kapital für Gründung, der ERP-Gründerkredit – StartGeld und das ERP-Digitalisierungs- und Innovationskredit. Diese Programme sind darauf ausgerichtet, die finanzielle Belastung für Unternehmen zu verringern und ihnen den Weg in die Selbstständigkeit zu erleichtern.

Was ist der Unterschied zwischen staatlichen Fördermitteln und Förderprogrammen?

Staatliche Fördermittel sind direkte finanzielle Unterstützungen, die von der Regierung oder anderen, oft öffentlichen Einrichtungen bereitgestellt werden. Diese können in Form von Zuschüssen, Darlehen oder Steuererleichterungen gestellt werden. Förderprogramme hingegen sind spezielle Initiativen oder Projekte, die entwickelt wurden, um bestimmte Ziele oder Herausforderungen zu adressieren. Sie können eine Kombination aus finanzieller Unterstützung, Beratung, Schulung und anderen Ressourcen bieten.

Antrag und Beantragung von Fördermitteln und Zuschüssen

Die Beantragung von Fördermitteln und Zuschüssen ist ein oft größerer Schritt für viele Kleinunternehmen und Existenzgründer. Es gibt jedoch einige wichtige Punkte, die beachtet werden müssen, um sicherzustellen, dass der Antrag erfolgreich ist.

Welche Voraussetzungen muss ein Antrag für Kleinunternehmen Fördermittel erfüllen?

Ein Antrag für Kleinunternehmen Fördermittel muss in der Regel folgende Voraussetzungen erfüllen:

- Geschäftsplan: Ein detaillierter Geschäftsplan / Businessplan, der die Geschäftsidee, Marktanalyse, Finanzprognosen und die langfristige Strategie des Unternehmens darstellt.

- Nachweis der Wirtschaftlichkeit: Es muss gezeigt werden, dass das Geschäft rentabel ist oder in absehbarer Zeit rentabel sein wird.

- Persönliche Qualifikation: Viele Förderprogramme verlangen einen Nachweis über die Qualifikation und Erfahrung des Antragstellers in der betreffenden Branche.

- Finanzielle Eigenbeteiligung: Einige Programme verlangen, dass der Antragsteller einen bestimmten Prozentsatz der Gesamtkosten selbst trägt.

- Rechtliche Voraussetzungen: Das Unternehmen muss in Deutschland registriert sein und alle rechtlichen Voraussetzungen für den Betrieb erfüllen.

Wie wird die Wirtschaftlichkeit eines Kleinunternehmens bei der Beantragung bewertet?

Die Wirtschaftlichkeit eines Kleinunternehmens wird anhand mehrerer Faktoren bewertet:

- Geschäftsmodell: Wie realistisch und umsetzbar ist die Geschäftsidee?

- Marktanalyse: Gibt es eine ausreichende Nachfrage nach dem Produkt oder Dienstleistung? Wie steht es um die Konkurrenz?

- Finanzprognosen: Sind die finanziellen Prognosen realistisch? Kann das Unternehmen in absehbarer Zeit Gewinne erzielen?

- Management: Hat das Managementteam die notwendige Erfahrung und Qualifikation, um das Geschäft erfolgreich zu führen?

- Risikobewertung: Welche Risiken bestehen für das Geschäft und wie werden sie angegangen?

Denke daran, dass die genauen Kriterien je nach Förderprogramm variieren können. Es ist daher ratsam, sich vor der Beantragung ausführlich über die Anforderungen des jeweiligen Programms zu informieren.

Die Rolle der KfW bei der Finanzierung von Investitionen und Betriebsmitteln für Kleinunternehmen

Die KfW-Bankengruppe ist eine der führenden Förderbanken in Deutschland und bietet eine Vielzahl von Programmen zur Unterstützung von Kleinunternehmen und Existenzgründern. Einige der bekanntesten KfW-Förderprodukte sind:

- ERP-Gründerkredit – StartGeld: Das Programm bietet bis zu 125.000 Euro für Gründungsvorhaben und finanziert sowohl Investitionen als auch laufende Kosten. Es richtet sich an Existenzgründer und Unternehmen, die ihre Tätigkeit im Neben- oder Vollerwerb bis zu 5 Jahre nach Gründung festigen möchten. Ein besonderer Vorteil dieses Programms ist, dass die KfW 80% des Kreditrisikos übernimmt.

- ERP-Förderkredit KMU: Dieses Programm richtet sich an kleine und mittlere Unternehmen sowie Freiberufler und bietet bis zu 25 Mio. Euro Kredit. Es bietet leichteren Kreditzugang und mögliche Zinsvorteile.

- KfW-Förderkredit großer Mittelstand: Das Programm ist für Unternehmen mit einem maximalen Jahresumsatz von 500 Mio. Euro konzipiert und bietet ebenfalls bis zu 25 Mio. Euro Kredit.

Interessant ist vielleicht auch, dass die KfW nicht nur finanzielle Unterstützung bietet, sondern auch wertvolle Ressourcen wie Beratung und Schulung, um den Erfolg von kleinen Unternehmen und Existenzgründern zu gewährleisten.

Wie können Kleinunternehmen einen KfW-Kredit beantragen?

gewünschten

Wie unterscheidet KfW zwischen Mikrokredit und anderen Kreditarten?

Mikrokredite sind in der Regel kleinere Kredite, die an Existenzgründer und Kleinunternehmen vergeben werden, die Schwierigkeiten haben, traditionelle Bankfinanzierungen zu erhalten. Sie zeichnen sich durch geringere Kreditsummen, kürzere Laufzeiten und oft flexiblere Rückzahlungsbedingungen aus.

Andere Kreditarten, wie z.B. Förderkredite oder Investitionskredite, haben in der Regel höhere Kreditsummen und längere Laufzeiten und richten sich an etabliertere Unternehmen mit größeren Finanzierungsbedürfnissen.

Kann ein Kleinunternehmen Fördermittel von der KfW allein für Betriebsmittel erhalten?

Ja, die KfW bietet spezielle Programme an, die sich ausschließlich auf die Finanzierung von Betriebsmitteln konzentrieren. Diese Programme sind darauf ausgerichtet, Unternehmen die notwendige Liquidität zu bieten, um ihren laufenden Betrieb zu finanzieren, einschließlich Dingen wie Löhnen, Mieten und anderen laufenden Kosten.

Fazit zum Thema "Fördermittel und Zuschüsse für Kleinunternehmen"

Fördermittel und Zuschüsse spielen eine tragende Rolle für Kleinunternehmen und Gründer, die ihre Wettbewerbsfähigkeit stärken und innovative Projekte vorantreiben möchten. Durch solche Förderungen wird nicht nur das Eigenkapital der Unternehmen gestärkt, sondern auch die wirtschaftliche Entwicklung in einem Bundesland oder einer Region gefördert. Das kann insbesondere in Gebieten mit hoher Arbeitslosigkeit von großer Bedeutung sein.

Die Förderdatenbank ist ein wertvolles Tool für Unternehmer, um passende Fördermöglichkeiten zu finden. Dabei gewährt die Förderstelle, oft in Zusammenarbeit mit einer Bank, die Mittel nach Prüfung der förderfähigen Projekte. Einige der bekanntesten Förderstellen sind das Bundesamt für Wirtschaft und Ausfuhrkontrolle (BAFA) und die KfW-Bank. Notwendig ist, dass Unternehmer sich frühzeitig über die verschiedenen Fördermittel für Unternehmen informieren und die Anträge sorgfältig ausfüllen, um eine positive Bewilligung zu erhalten.

Aktuelle Meldungen aus der Förderdatenbank zeigen beispielsweise, dass im Jahr 2023 Förderzusagen in Höhe von 2 Milliarden Euro für das größte Dekarbonisierungsprojekt in Deutschland gemacht wurden. Ebenso wurden 43 Millionen Euro für digitale Bahntechnologien der Zukunft bereitgestellt. Solche Nachrichten unterstreichen die Bedeutung von Fördermitteln für die wirtschaftliche Entwicklung und Innovation in Deutschland.