Altersvorsorge für Unternehmer - die richtige Altersvorsorge finden

Hier findest Du wichtige Infos und Entscheidungshilfen bei der richtigen Auswahl Deiner Altersvorsorge als selbstständiger Unternehmer.

Inhaltsverzeichnis

Altersvorsorge für Gründer

Bedeutung und Notwendigkeit der Altersvorsorge für Gründer

Altersvorsorge und Unternehmensgründung sind zwei Themen, die auf den ersten Blick wenig gemeinsam zu haben scheinen. Als Unternehmensgründer beschäftigst Du Dich gerade in der Anfangsphase in der Regel vor allem mit Themen wie Businessplan, Kundenakquise und Wachstumsstrategie. Altersvorsorge mag Dir dagegen eher wie ein Thema vorkommen, das erst in vielen Jahren relevant wird. Dieser Eindruck täuscht jedoch: Altersvorsorge ist auch und gerade für Unternehmensgründer von großer Bedeutung.

Zum einen handelt es sich bei der Altersvorsorge um eine langfristige Planungsaufgabe. Entscheidungen, die Du heute triffst, wirken sich auf Deine finanzielle Situation in mehreren Jahrzehnten aus. Daher ist es sinnvoll, sich schon in jungen Jahren mit diesem Thema auseinanderzusetzen. Zum anderen hängt Deine Altersvorsorge auch von der Entwicklung Deines Unternehmens ab. Ein erfolgreiches Unternehmen kann eine wichtige Säule der Altersvorsorge sein – vorausgesetzt, Du planst von Anfang an, wie Du den Wert Deines Unternehmens im Alter nutzen kannst.

Je nach Art Deiner Selbstständigkeit können sich unterschiedliche Möglichkeiten und Anforderungen an die Altersvorsorge ergeben. Als Unternehmer, ob in einem Haupt- oder Nebenerwerb, musst Du bestimmte gesetzliche Vorgaben zur Rentenversicherung beachten. Je nach Umsatz und Gewinn können verschiedene Modelle der Altersvorsorge für Dich interessant sein. Freiberufler wiederum haben andere Optionen und stehen vor anderen Herausforderungen. Deshalb solltest Du Dich frühzeitig mit den spezifischen Aspekten der Altersvorsorge in Deiner speziellen Situation auseinandersetzen und einen individuellen Plan für die Altersvorsorge entwickeln.

Altersvorsorge-Optionen für Selbstständige

- Die gesetzliche Rentenversicherung ist die Grundlage der Altersvorsorge in Deutschland. Sie basiert auf dem Umlageverfahren, was bedeutet, dass die heutigen Beitragszahler die Renten der heutigen Rentner finanzieren. Wie hoch Deine Rente aus der gesetzlichen Rentenversicherung einmal sein wird, hängt von verschiedenen Faktoren ab. Dazu gehören die Höhe und die Dauer Deiner Beitragszahlungen, aber auch die allgemeine Entwicklung der Renten. Als Selbstständiger hast Du auch die Möglichkeit, Dich freiwillig in der gesetzlichen Rentenversicherung zu versichern und so Deine spätere Rente aufzubessern. Dabei hast Du einen gewissen Spielraum, um die Höhe Deiner Beiträge an Deine finanzielle Situation anzupassen.

- Eine weitere Säule der Altersvorsorge ist die betriebliche Altersvorsorge. Hierbei handelt es sich um eine zusätzliche Altersvorsorge, die Du über Deinen Betrieb abschließen kannst. Hierzu zählen beispielsweise die Direktversicherung, die Pensionskasse und der Pensionsfonds. Bei all diesen Modellen zahlst Du regelmäßig Beiträge ein, die später in Form einer Rente oder einer Kapitalauszahlung an Dich ausgezahlt werden. Der große Vorteil der betrieblichen Altersvorsorge besteht darin, dass die Beiträge unmittelbar vom Bruttoeinkommen abgezogen werden und somit steuerlich begünstigt sind. Außerdem sind die Erträge aus der betrieblichen Altersvorsorge in der Regel höher als die aus der gesetzlichen Rentenversicherung.

- Darüber hinaus gibt es die Möglichkeit der privaten Altersvorsorge. Hierbei handelt es sich um verschiedene Anlageformen, mit denen Du zusätzlich für das Alter vorsorgen kannst. Dazu zählen unter anderem die Riester-Rente und die Rürup-Rente. Bei beiden Modellen profitierst Du von staatlichen Zulagen oder Steuerersparnissen. Die Riester-Rente ist besonders für Personen mit einem geringen bis mittleren Einkommen interessant, während die Rürup-Rente vor allem für Selbstständige und Freiberufler mit einem hohen Einkommen eine attraktive Option sein kann.

Altersvorsorge für Unternehmer

Auch als Unternehmer musst Du Dich um Deine Altersvorsorge kümmern. In einigen Branchen, etwa im Handwerk oder in der Künstlersozialversicherung, besteht sogar eine Pflicht zur Rentenversicherung. In diesem Fall bist Du verpflichtet, regelmäßig Beiträge in die gesetzliche Rentenversicherung einzuzahlen. Es ist daher wichtig, dass Du Dich frühzeitig über Deine Pflichten informierst und diese in Deine persönliche und unternehmerische finanzielle Planung einbeziehst.

Für die betriebliche Altersvorsorge stehen Dir als Unternehmer verschiedene Möglichkeiten offen. Eine gängige Option ist die Direktversicherung. Dabei handelt es sich um eine Lebensversicherung, die Dein Unternehmen für Dich abschließt und in die es Beiträge einzahlt. Eine weitere Möglichkeit sind Pensionskassen und Pensionsfonds. Beide Einrichtungen sammeln die Beiträge der Versicherten und investieren sie, um später die Renten auszahlen zu können. Im Unterschied zu einer Direktversicherung sind Pensionskassen und Pensionsfonds rechtlich selbstständige Einrichtungen, was Dir eine höhere Sicherheit für Deine Beiträge bieten kann.

Eine weitere gute Möglichkeit, die Altersvorsorge individuell zu gestalten, bietet die private Altersvorsorge. Hier stehen Dir als Unternehmer verschiedene Modelle zur Verfügung. Die Riester-Rente und die Rürup-Rente sind dabei besonders bekannt. Bei der Riester-Rente profitierst Du von staatlichen Zulagen, die Deine eigenen Beiträge ergänzen. Die Rürup-Rente ist dagegen besonders für Selbstständige mit hohem Einkommen attraktiv, da hier die Beiträge steuerlich absetzbar sind. Beide Modelle haben Vor- und Nachteile, die Du bei der Entscheidung für oder gegen eine bestimmte Form der privaten Altersvorsorge berücksichtigen solltest.

Zusätzlich zur klassischen Altersvorsorge über Rentenversicherungen hast Du als Unternehmer die Möglichkeit, durch geschickte Investitionen für das Alter vorzusorgen. Dabei können Immobilien eine interessante Option sein: Du könntest beispielsweise Wohnungen oder Häuser kaufen und diese vermieten. Die Mieteinnahmen könnten dann einen Teil Deines Einkommens im Alter ausmachen. Eine andere Möglichkeit besteht darin, Geld in Aktien, Anleihen oder Fonds anzulegen. Hierbei profitierst Du von den Renditen, die diese Anlageformen langfristig erzielen können. Bei der Anlage in Wertpapieren solltest Du jedoch immer auch das Risiko im Auge behalten und nur Geld anlegen, das Du nicht für den laufenden Betrieb Deines Unternehmens benötigst.

Nicht zuletzt kann auch der Verkauf oder die Übergabe Deines Unternehmens eine wichtige Rolle bei Deiner Altersvorsorge spielen. Wenn es Dir gelingt, ein erfolgreiches Unternehmen aufzubauen und dieses zu einem guten Preis zu verkaufen oder erfolgreich an die nächste Generation weiterzugeben, trägt dies zu Deiner finanziellen Sicherheit im Alter bei. Du solltest jedoch bedenken, das nicht jedes Unternehmen lässt sich erfolgreich verkaufen oder übergeben lässt. Daher sollte die Unternehmensnachfolge nur ein Baustein Deiner Altersvorsorge sein und durch weitere Maßnahmen ergänzt werden.

Finanzielle und steuerliche Aspekte der Altersvorsorge

Die Altersvorsorge ist ein sehr umfangreiches Thema, welches sich nicht nur auf die finanziellen Aspekte beschränkt, sondern auch steuerliche Aspekte umfasst. Es ist durchaus wichtig, die verschiedenen Steuervorteile zu verstehen, die mit verschiedenen Arten von Altersvorsorgeplänen verbunden sind. Dazu gehören die Informationen darüber, welche Beiträge zur Altersvorsorge steuerlich absetzbar sind, sei es in die gesetzliche Rentenversicherung, in betriebliche Altersvorsorgesysteme oder in private Vorsorgeformen wie die Riester- oder Rürup-Rente. Durch die Inanspruchnahme dieser steuerlichen Vorteile kannst Du effektiv von einer Art „Zuschuss“ vom Staat zu Deiner Altersvorsorge profitieren. Zum Beispiel sind Beiträge zur Rürup-Rente bis zu einem bestimmten Höchstbetrag (im Jahr 2023 sind das 26.528 Euro) steuerlich absetzbar. Das bedeutet, dass Du die Beträge, die Du in diese Art von Altersvorsorge investierst, von Deinem zu versteuernden Einkommen abziehen kannst, was zu einer Senkung Deiner Steuerschuld führt. Dies kann die Gesamtkosten Deiner Altersvorsorge erheblich reduzieren und so die Rentabilität Deiner Investitionen in die Altersvorsorge erhöhen.

Gleichzeitig musst Du Deine Altersvorsorgeinvestitionen in Deinem gesamten finanziellen Plan berücksichtigen und sicherstellen, dass sie mit Deinem Liquiditätsmanagement vereinbar sind. Dies kann insbesondere in der Anfangsphase eines Unternehmens schwierig sein, wenn die Einnahmen oft unregelmäßig sind. Daher ist es oft anstrengend, genug Geld für die Altersvorsorge beiseite zu legen. Hier ist ein ausgewogenes Vorgehen wichtig, bei dem Du sowohl Deine kurzfristigen finanziellen Bedürfnisse – wie zum Beispiel Betriebsausgaben, Gehälter und Investitionen in das Wachstum Deines Unternehmens – als auch Deine langfristige finanzielle Sicherheit berücksichtigst. Eine Möglichkeit, diese beiden Themen in Einklang zu bringen, könnte darin bestehen, einen bestimmten Prozentsatz Deines Einkommens für die Altersvorsorge zu reservieren. Dieser Prozentsatz könnte anfangs recht niedrig sein, aber sobald Dein Unternehmen profitabler wird, könntest Du ihn schrittweise erhöhen.

Ein weiterer wichtiger Punkt der finanziellen Planung Deiner Altersvorsorge ist die Bewertung der Rentabilität und der Risiken der verschiedenen Altersvorsorgeoptionen. Jede Art von Investition, ob in Staatsanleihen, Festgeldkonten, Aktien oder Investmentfonds, hat ihr eigenes Rendite-Risiko-Profil. Sichere Anlagen wie Staatsanleihen oder Festgeldkonten bieten in der Regel geringe Renditen, haben aber auch ein geringeres Risiko, während riskantere Anlagen wie Aktien oder Investmentfonds potenziell höhere Gewinne erzielen können, aber auch mit einem höheren Verlustrisiko verbunden sind. Bei der Auswahl Deiner Altersvorsorgeoptionen ist es wichtig, diese Risiken und Potenziale zu bewerten und eine Strategie zu wählen, die zu Deiner Risikotoleranz, Deinen finanziellen Zielen und Deiner Lebenssituation passt. Oft ist das Risiko bei einem langem Anlagehorizon in Aktien geringer, als bei einem kurzen Invest.

Planung und Management der Altersvorsorge

Die Planung Deiner Altersvorsorge sollte idealerweise so früh wie möglich beginnen. Auch wenn es anfangs schwierig sein kann, besonders wenn Du gerade erst ein Unternehmen gründest, hat ein früher Start einen großen Einfluss auf das Endergebnis. Selbst kleine Beiträge können aufgrund des Effekts des Zinseszinses im Laufe der Zeit erheblich wachsen. Um mit der Planung zu beginnen, solltest Du zunächst Deine finanziellen Ziele und Bedürfnisse ermitteln. Dies kann beinhalten, wie viel Einkommen Du im Ruhestand benötigst, wann Du in Rente gehen möchtest und wie viel Du bereit und in der Lage bist, in Deine Altersvorsorge zu investieren. Nachdem Du diese Faktoren festgelegt hast, kannst Du eine Vorsorgestrategie auswählen, die zu diesen Zielen passt.

B. Bei der Auswahl der richtigen Altersvorsorgeoptionen gibt es viele verschiedene Faktoren zu berücksichtigen. Dazu gehören Deine Risikotoleranz, Deine finanziellen Ziele, Deine aktuelle und erwartete finanzielle Situation und Deine individuellen Vorlieben. Es ist auch wichtig, die verschiedenen verfügbaren Altersvorsorgeoptionen zu verstehen, einschließlich ihrer Vor- und Nachteile, Kosten und steuerlichen Auswirkungen. Ein Finanzberater kann Dir helfen, all diese Informationen zu sammeln und zu analysieren und eine Strategie zu wählen, die auf Deine Bedürfnisse und Ziele zugeschnitten ist.

C. Sobald Du eine Altersvorsorgestrategie implementiert hast, ist es wichtig, diese regelmäßig zu überprüfen und anzupassen. Deine finanzielle Situation, Deine Ziele und auch die finanziellen und steuerlichen Gesetze und Regelungen können sich im Laufe der Zeit ändern, und Deine Altersvorsorgestrategie muss flexibel genug sein, um diesen Änderungen gerecht zu werden. Eine jährliche Überprüfung Deiner Altersvorsorge kann Dir dabei helfen, sicherzustellen, dass Du auf dem richtigen Weg bist und gegebenenfalls Anpassungen vornehmen.

Altersvorsorge als Unternehmer - Zusammenfassung

Die Rolle als Unternehmensgründer ist zweifellos eine aufregende und herausfordernde Aufgabe. Die Aufmerksamkeit konzentriert sich oft auf die unmittelbaren Bedürfnisse des Unternehmens: Wachstum, Rentabilität, Markterschließung, Teamzusammenstellung und so weiter. Diese Faktoren sind zweifellos wichtig und verdienen sorgfältige Aufmerksamkeit. Aber gleichzeitig ist es ebenso wichtig, einen Blick auf Deine persönliche finanzielle Sicherheit zu werfen, inklusive Deiner Altersvorsorge.

Das mag in der Anfangsphase des Unternehmens eher zweitrangig erscheinen, aber die Realität ist, dass eine frühzeitige, gründliche und gut durchdachte Altersvorsorge entscheidend ist, um im Alter finanziell abgesichert zu sein. Nicht nur das, es ermöglicht Dir auch, die Früchte Deiner harten Arbeit in vollen Zügen zu genießen, ohne Dir Sorgen um Deine finanzielle Sicherheit machen zu müssen. Das bedeutet, dass Du, während Du in Dein Unternehmen investierst, gleichzeitig in Deine Zukunft investierst und dabei das Gleichgewicht zwischen dem Aufbau Deines Unternehmens und der Sicherung Deiner Altersvorsorge halten musst.

Zusammenfassend lässt sich sagen, dass die Altersvorsorge ein wichtiger Punkt der finanziellen Planung ist, welche sorgfältige Überlegungen, Planung und Management erfordert. Die Altersvorsorge für Unternehmer ist nicht nur ein Weg, Steuervorteile zu nutzen und langfristige finanzielle Sicherheit zu gewährleisten, sondern es erfordert auch ein aktives Management Deiner Investitionen und Deines Cashflows.

Von der Wahl der richtigen Anlagestrategie bis hin zur jährlichen Überprüfung Deines Portfolios und der Anpassung an neue Lebensumstände oder Gesetzesänderungen – die Altersvorsorge erfordert ständige Aufmerksamkeit und Engagement. Denke daran, dass es nicht nur darum geht, genug Geld für den Ruhestand zu sparen, sondern auch darum, sicherzustellen, dass Deine Altersvorsorge widerstandsfähig gegenüber finanziellen Schocks und ausreichend flexibel ist, um sich an wechselnde Umstände anzupassen.

Sei bereit, die Hilfe von Experten in Anspruch zu nehmen, wenn Du sie benötigst. Und vor allem: triff informierte und durchdachte Entscheidungen. Deine Altersvorsorge ist zu wichtig, um sie dem Zufall zu überlassen. Durch eine gründliche Planung und aktives Management kannst Du sicherstellen, dass Du auf dem besten Weg bist, Deine finanziellen Ziele zu erreichen, um Dir so eine sichere und komfortable Zukunft aufzubauen. So kannst Du die Gewissheit haben, dass Du gut auf den Ruhestand vorbereitet bist, egal was die Zukunft bringt.

Tipps und News für Gründer

Weitere interessante Themen im Gründerblog

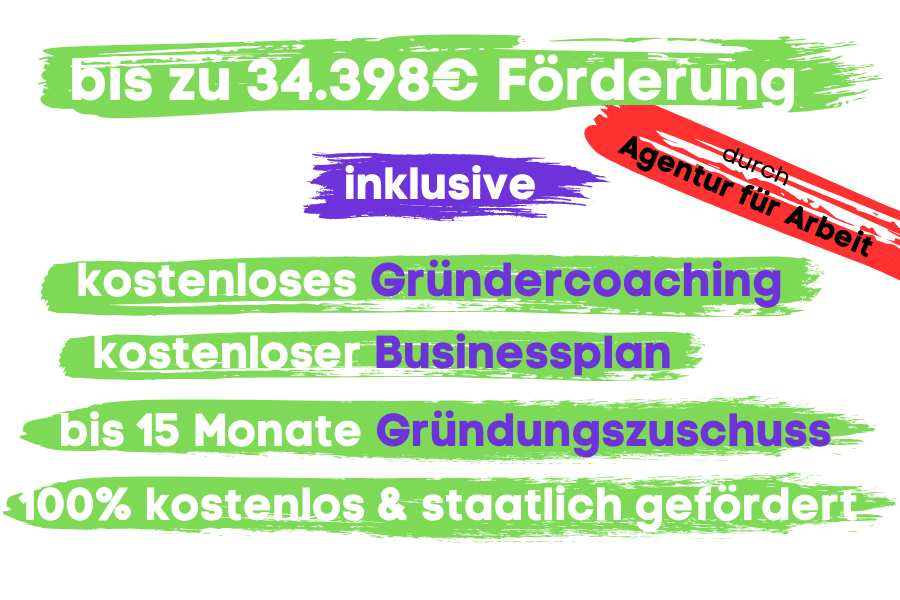

Du möchtest Dich Selbstständig machen?

Dann sicher Dir jetzt Dein attraktives Gründerpaket – von Gründungsexperten entwickelt und von vielen Gründern empfohlen.